Aunque era previsible que, en la antesala electoral, los portfolios se orientaran hacia posiciones en divisas, el mal resultado en la Provincia de Buenos Aires, la volatilidad de las tasas producto de la falta de liquidez y la venta sostenida de dólares del Tesoro estadounidense profundizaron el mal humor entre los operadores. Más allá del llamado “shock electoral”, el clima financiero se tornó más volátil y menos confiado sobre el mantenimiento de la política cambiaria.

En la plaza local predomina una doble lectura. Por un lado, el dato positivo: los analistas estiman que el Gobierno retendrá su núcleo duro, en torno a un tercio del electorado. Ese piso político, aunque acotado, le permitiría retomar la agenda y ganar tiempo para recalibrar la política económica, mientras avanza en las reformas estructurales. Sin embargo, el mercado interpreta que el verdadero cambio de expectativas solo llegará con un giro del programa actual, que incluya la eliminación de las bandas cambiarias o al menos la ampliación del techo, algo que el Gobierno descarta por completo.

Del otro lado, el factor negativo sigue pesando más: pocos confían en que este esquema cambiario sobreviva más allá del 26 de octubre. Incluso con el apoyo explícito de Estados Unidos, el mercado descree de la capacidad oficial para sostener este tipo de cambio que se percibe como «atrasado» por no ser un dólar óptimo que le permita acumular reservas. La búsqueda de cobertura, que ya se aceleró en los últimos meses, continuará impulsada esta semana por el temor a una corrección inminente.

Más allá de este punto, esta semana se conocieron dos datos clave. Por un lado, la intervención directa del Tesoro norteamericano, estimada en unos u$s340 millones en el MULC, una cifra que pareciera bastante modesta. Por otro, la posibilidad de incorporar al swap una línea de financiamiento adicional proveniente de bancos de Wall Street por u$s20.000 millones.

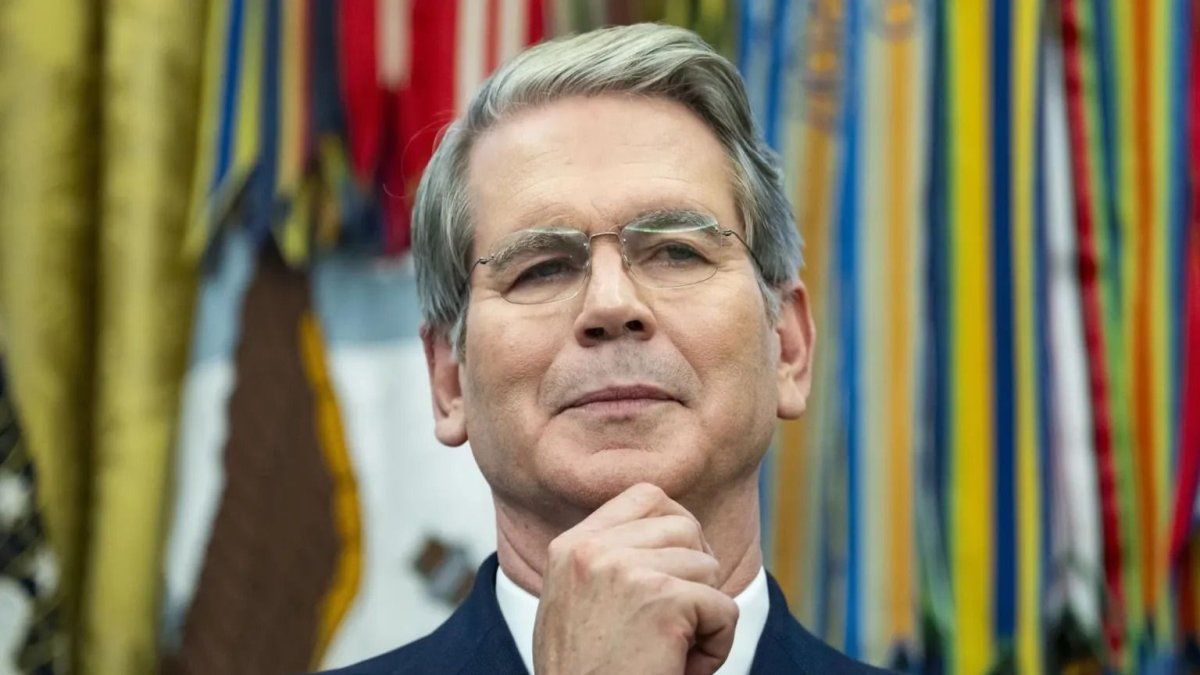

“El apoyo de Estados Unidos se suponía que traería calma. Ni la contundencia de los anuncios ni la inédita intervención de la primera potencia mundial en el mercado cambiario lograron estabilizar las expectativas”, advirtieron desde Econviews. “En lo económico, las señales preocupan. El equipo insiste en que las bandas están bien calibradas y que el programa es sólido, aunque sin el respaldo de Bessent el esquema difícilmente habría sobrevivido hasta las elecciones. Esa negación del problema alimenta la desconfianza del mercado, que reclama de forma casi unánime un tipo de cambio más flexible y una estrategia de acumulación de reservas más clara”, agregaron.

Desde Grupo SBS coincidieron en que el eje de la discusión ya no pasa por la elección, sino por la sostenibilidad del régimen cambiario: “Más que el régimen en sí, lo relevante será si permite o no la acumulación de reservas genuinas, cuestión crucial desde lo macro-financiero para comprimir el riesgo país y recuperar el acceso al mercado voluntario de crédito en dólares, incluso con el fuerte espaldarazo que implican los anuncios de asistencia de Estados Unidos.”

En la misma línea, LCG sostuvo que “más allá de los obvios mensajes públicos”, la mejor estrategia post-electoral sería “un régimen más flexible, sin bandas, con intervenciones discrecionales en el mercado, buscando un equilibrio en el comercio de bienes y servicios”.

“Tal vez el dólar necesario no esté muy por encima del tope actual. Solo así, y manteniendo estable ese nivel competitivo, podrían atenuarse las expectativas de depreciación, reducir la dolarización de carteras y, en consecuencia, las tasas de interés, aunque deberían continuar en terreno positivo”, plantearon.

De cara a esta semana, los analistas anticipan que la incertidumbre cambiaria persistirá, al tiempo que seguirá de cerca la dinámica de tasas, que mostraron movimientos erráticos durante los últimos días. Se espera que la liquidez inyectada tras la licitación mejore la situación en el mercado de pesos. Además, la city estará atenta a posibles anuncios adicionales, de los movimientos que lleve adelante el Tesoro estadounidense y a la llegada, el miércoles, de Jamie Dimon, CEO global de J. P. Morgan, quien ofrecerá una charla en la filial local.

La agenda (cargada) para esta semana, a nivel local e internacional

Lunes 20 de octubre:

Martes 21 de octubre:

-

INDEC:

-

Resultados de la Encuesta de Ocupación Hotelera de agosto.

-

Difusión de las Encuestas Cualitativas de Expectativas en la industria, supermercados y mayorista.

- Internacional: Presentan balance L’Oréal, Coca-Cola, 3M, General Motors, Nasdaq y Netflix.

-

Miércoles 22 de octubre:

Jueves 23 de octubre:

-

INDEC:

-

Universidad Torcuato Di Tella: Índice de Confianza del Consumidor de octubre.

-

BCRA: Encuesta de Condiciones Crediticias del tercer trimestre, con la evolución de las tasas y la oferta de crédito.

Viernes 24 de octubre:

-

Japón: IPC de septiembre y PMI compuesto preliminar de octubre.

-

Reino Unido: Ventas minoristas de septiembre.

-

EEUU: IPC de septiembre (se publicará pese al cierre del Gobierno federal).

- Balance corporativo: presentará resultado Procter & Gamble.